ビジネスローンのおすすめ15選を比較!選び方や個人事業主が借りられる商品も確認

事業資金が必要になったとき役立つビジネスローンの種類は多く、自社に合う商品を選ぶのは難しいです。

ビジネスローンには消費者金融や信販会社が提供するノンバンク系と銀行系があり、借入先によって特徴が違います。

商品によっては申込条件が詳細に設けられているケースもあり、内容を確認して申し込まなければ借り入れが成功しません。

この記事ではビジネスローンのおすすめを16種類紹介。

商品の選び方や、個人事業主が借りられる商品も確認しましょう。

この記事の目次

- 1 おすすめのビジネスローンは事業資金融資を目的とした2種類に分けられる

- 2 スピード重視で選びたい事業主向け!ノンバンク系のビジネスローンを比較

- 2.1 AGビジネスサポートは商品が豊富で融資の方式も選べる

- 2.2 プロミス自営者カードローンは借りたお金をプライベートにも使える

- 2.3 株式会社オージェイのビジネスローンは営業年数が短くても申し込める

- 2.4 オリックスクレジットのビジネスローンは返済額の決め方が2種類ある

- 2.5 アイフルの事業サポートプランは1万円から借り入れできる

- 2.6 アコムのビジネスサポートカードローンはカードローンからの切り替えも可能

- 2.7 レイク de ビジネスは個人事業主なら即日融資も可能なビジネスローン

- 2.8 セゾンファンデックスのビジネスローンは利用可能枠の増枠も申し込める

- 2.9 アクト・ウィルは法人専門で債務返済金も用意できる

- 3 金利を重視したい事業主におすすめの銀行系ビジネスローンランキング

- 4 ビジネスローンを選ぶポイント5つをチェック

- 5 ビジネスローンとは事業専用の融資商品

- 6 ビジネスローンの審査基準は主に3つ!甘い審査は行えない

- 7 必ず借りられるビジネスローンはないが審査対策はできる

- 8 ビジネスローンで審査落ちしたときの資金調達法

おすすめのビジネスローンは事業資金融資を目的とした2種類に分けられる

事業を目的としてお金を借りられるおすすめのビジネスローンには、以下の2種類があります。

| ビジネスローンの種類 | ノンバンク系のビジネスローン | 銀行系ビジネスローン |

|---|---|---|

| メリット | ・スピード融資に対応できる ・審査に柔軟性を期待できる |

・金利が低め ・融資額が高め |

| デメリット | 金利が高め | ・審査が厳しめ ・融資までに時間がかかる |

| 向いている事業者 | ・急いでお金を借りたい事業者 ・審査が不安な事業者 |

・低金利で借りたい事業者 ・高額の資金を必要とする事業者 |

ビジネスローンとは事業資金の融資を目的とした商品で、法人や個人事業主が利用できます。

事業ローンは事業資金や開業資金を目的として、主に銀行やその他の金融機関が提供するローンです。金融機関によってはビジネスローン、事業者ローンなどとも呼ばれます。

出典:事業ローン│全国銀行協会

事業資金ではなく個人的に融資を受けたい場合は、ビジネスローンではなくカードローンがおすすです。

カードローンには即日融資が可能で、早いものだと最短3分のスピードで融資を受けられるものもあります。

事業資金として借りたい人は、ノンバンク系のビジネスローンであればには、最短即日融資に対応できる商品がもあります。

上限金利は年18.0%程度で高めですが、金利の高い商品は審査が柔軟な傾向です。

営業年数が短い企業や赤字決算の企業は、審査に通りにくい可能性も。

急いで借りたいときや審査が不安な事業者は、ノンバンク系の商品を選びましょう。

銀行系ビジネスローンは上限金利が年14.0%程度と低金利です。

1,000万円程度の、まとまった借り入れにも対応しています。

審査が厳しめで、融資までの待ち時間は長い傾向です。

年14.0%程度の低金利で借りたいときや、まとまった資金が必要な事業者は、銀行系ビジネスローンに申し込みましょう。

スピード重視で選びたい事業主向け!ノンバンク系のビジネスローンを比較

スピード重視でビジネスローンを選びたいときにおすすめの借入先は、以下の通りです。

| ビジネスローン |  AGビジネスサポート 「事業者向けビジネスローン」 |

プロミス「自営者カードローン」 |

株式会社オージェイ 「無担保融資(ビジネスローン・事業資金融資)」 |

オリックス・クレジット 「VIPローンカード BUSINESS」 |

アイフル「事業サポートプラン」 |

アコム「ビジネスサポートカードローン」 |

レイク「レイク de ビジネス」 |

セゾンファンデックス 「個人事業主専用カードローン」 |

アクト・ウィル「信用保証融資」 |

|---|---|---|---|---|---|---|---|---|---|

| 金利(年) | 3.1~18.0% | 6.3~17.8% | 10.0~18.0% | 6.0~17.8% | 3.0~18.0% | 12.0~18.0% | 4.5~18.0% | 6.5~17.8% | 10.0~20.0% |

| 利用限度額 | 50万円~1,000万円 | 300万円まで | 30万円~2,000万円 | 50万円~500万円 | 1万円~500万円 | 1万円~300万円 | 1万円~500万円 | 1万円~500万円 | 500万円まで |

| 即日融資 | 〇 | 〇 | 〇 | 〇 | ✕ | 〇 | 〇 | ✕ | 〇 |

| Web完結 | 〇 | ✕ | ✕ | 〇 | 〇 ※法人プランは郵送 |

〇 | ✕ | ✕ | ✕ |

| 資金使途 | ・事業資金 ・つなぎ資金 |

生計費および事業費 | 事業資金 | ・運転資金 ・つなぎ資金 |

事業資金 | 原則自由 | 事業資金 | 事業性資金 | ・事業資金 ・つなぎ資金 ・銀行への債務返済資金 |

| 融資の対象 | ・法人 ・個人事業主 |

自営業者 | ・法人 ・個人事業主 |

・法人 ・個人事業主 |

・法人 ・個人事業主 |

個人事業主 | 個人事業主 | 個人事業主 | 法人 |

| 申込条件 | ・法人:75歳まで ・個人事業主:69歳まで |

年齢20歳以上65歳以下 | ― | 個人事業主は業歴1年以上 | ・個人事業主:確定申告を実施 ・法人:決算書を2期分提出可能 |

業歴1年以上 | 満20歳~70歳 | ・満20歳~70歳 ・業歴1年以上で確定申告書の提出が可能 ・日本国内に居住 |

― |

| 担保 | 不要 | 不要 | 原則不要 | 不要 | 原則不要 | 不要 | 不要 | 不要 | 不要 |

| 保証人 | 不要 ※法人は原則代表者が連帯保証 |

不要 | 原則不要 | 不要 | 原則不要 ※法人は原則代表者が連帯保証 |

不要 | 不要 | 不要 | 必要なケースあり |

| 必要書類 | ・個人事業主:本人確認書類、確定申告書、所定の事業内容確認書 ・法人:代表者の本人確認書類、決算書 |

・本人確認書類 ・収入証明書類 ・事業実態を疎明する書類 |

・登記簿謄本 ・決算書2期分(確定申告書) ・印鑑証明 ・身分証明書 ・納税証明書 |

・本人確認書類 ・収入証明書類 ・事業実態を疎明する書類 |

・個人事業主:本人確認書類、確定申告書、事業内容確認書 ・法人:代表者の本人確認書類、決算書2期分、商業登記簿謄本 |

直近1期分の確定申告書B ※契約極度額が100万円超なら以下の書類も必要 ・青色申告:直近1期分の青色申告決算書 ・白色申告直近1期分の収支内訳書 |

・本人確認書類 ・事業実態を確認する書類 |

・本人確認書類 ・事業実態を確認する書類 ・事業計画、資金繰り、収支計画がわかるもの ・借り入れ計画書 |

・代表者の本人確認書類 ・決算報告書 |

| 融資の形式 | 証書貸付方式 | カードローン方式 | 証書貸付方式 | カードローン方式 | カードローン方式 | カードローン方式 | カードローン方式 | カードローン方式 | 証書貸付方式 |

ノンバンク系のビジネスローンとは、銀行以外の業者が提供する事業向け商品です。

- 事業融資専門の業者

- 消費者金融

- クレジットカード会社

- 信販会社

ビジネスローンは、個人事業主や法人が原則事業目的にのみお金を使える商品で、個人には対応していません。

商品によっては、「法人のみ」「個人事業主のみ」と融資対象者が限定されます。

ノンバンク系のビジネスローンは、融資までの時間が短く早く借りられる傾向です。

急いでお金を用意しなければいけない事業者は、ノンバンク系を選ぶと早めに資金を用意できます。

金利や限度額は商品によって異なるため、必要な金額や自社の状況を元に申し込むビジネスローンを決めましょう。

AGビジネスサポートは商品が豊富で融資の方式も選べる

| 金利(年) | 3.1~18.0% |

|---|---|

| 利用限度額 | 50万円~1,000万円 |

| 即日融資 | 〇 |

| Web完結 | 〇 |

| 資金使途 | ・事業資金 ・つなぎ資金 |

| 融資の対象 | ・法人 ・個人事業主 |

| 申込条件 | ・法人:75歳まで ・個人事業主:69歳まで |

| 担保 | 不要 |

| 保証人 | 不要 ※法人は原則代表者が連帯保証 |

| 必要書類 | ・個人事業主:本人確認書類、確定申告書、所定の事業内容確認書 ・法人:代表者の本人確認書類、決算書 |

| 融資の形式 | 証書貸付方式 |

AGビジネスサポートは商品が豊富で、一度だけ借りるか繰り返し借りるかの方式も選べます。

例として挙げた「事業者向けビジネスローン」は、まとまった資金を一度に借りる方式です。

借入限度額は1,000万円までで、まとまった資金が借りられます。

即日融資も可能な商品で、急いでいるときにもスピーディーな資金調達が可能です。

「事業者向けビジネスローン」は証書貸付方式で、一度借りたら追加融資は受けられません。

借りたお金を計画的に返済したいときに向いています。

「事業者向けビジネスローン」も含めて、AGビジネスポートで提供されているビジネスローンは以下の通りです。

| 商品 | 事業者向けビジネスローン | 事業者向けカードローン | 不動産担保ビジネスローン | 不動産担保カードローン |

|---|---|---|---|---|

| 金利(年) | 3.10~18.00% | 5.00~18.00% | 2.49~11.90% | 5.00~11.90% |

| 利用限度額 | 50万円~1,000万円 | 1万円~1,000万円 | 100万円~5億円 | 100万円~5,000万円 |

| 即日融資 | 〇 | 〇 | ✕ ※最短3日 |

✕ ※最短3日 |

| 融資の形式 | 証書貸付方式 | カードローン方式 | 証書貸付方式 | カードローン方式 |

| 特徴 | ・追加融資はできない ・計画的に返済できる |

・繰り返し借りられる ・1万円の少額から借りられる |

・追加融資はできない ・担保を差し出さなければいけない ・高額の資金も用意できる |

・繰り返し借りられる ・担保を差し出さなければいけない ・高額の資金も用意できる |

繰り返し借りたい事業者は、カードローン方式の商品を選びましょう。

高額の費用が必要なら、不動産担保ビジネスローンが向いています。

状況に合わせて商品を選べるビジネスローンで借りたい人は、AGビジネスサポートに申し込みましょう。

プロミス自営者カードローンは借りたお金をプライベートにも使える

| 金利(年) | 6.3~17.8% |

|---|---|

| 利用限度額 | 300万円まで |

| 即日融資 | 〇 |

| Web完結 | ✕ |

| 資金使途 | 生計費および事業費 |

| 融資の対象 | 自営業者 |

| 申込条件 | 年齢20歳以上65歳以下 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 必要書類 | ・本人確認書類 ・収入証明書類 ・事業実態を疎明する書類 |

| 融資の形式 | カードローン方式 |

プロミス自営者カードローンは、借りたお金をプライベート資金としても利用可能です。

通常のビジネスローンは、借りたお金を事業目的以外には使えません。

事業にも私生活にもお金が必要なら、別々の商品を契約する必要があります。

プロミスの自営者カードローンなら、両方の目的に対応可能です。

スピード審査で当日中の利用も可能な商品で、急いで借りたい自営業者にも向いています。

利用限度額は300万円までと、高くありません。

カードローン方式で繰り返し借りられるため、一度にまとまった資金を必要としなければ問題なく借り入れできます。

融資対象は自営業者で、法人は対象外です。

事業資金もプライベート資金も用意できるローンを探している自営業者は、プロミス自営者カードローンを選びましょう。

株式会社オージェイのビジネスローンは営業年数が短くても申し込める

| 金利(年) | 10.0~18.0% |

|---|---|

| 利用限度額 | 30万円~2,000万円 |

| 即日融資 | 〇 |

| Web完結 | ✕ |

| 資金使途 | 事業資金 |

| 融資の対象 | ・法人 ・個人事業主 |

| 申込条件 | ー |

| 担保 | 原則不要 |

| 保証人 | 原則不要 |

| 必要書類 | ・登記簿謄本 ・決算書2期分(確定申告書) ・印鑑証明 ・身分証明書 ・納税証明書 |

| 融資の形式 | 証書貸付方式 |

株式会社オージェイのビジネスローンは、営業年数の短い事業者も申し込みが認められています。

急な資金需要でも迅速な対応でシンプルなわかりやすい契約内容です。

営業年数が短いお客様でもお申し込み可能です。

出典:無担保融資(ビジネスローン・事業資金融資)│株式会社オージェイ

株式会社オージェイのビジネスローンに申し込むには、いずれかの方法で担当者との面談が必要です。

- 来店する

- 担当者に来社してもらう

株式会社オージェイは東京都中野区中央にあります。

来店または担当者に来社してもらえる範囲に事業所があるか確認して、申し込みましょう。

契約が成立したら、担当者から現金を手渡しで受け取る流れです。

即日融資にも対応可能ですが、時間帯によっては翌日以降になります。

早めに借りたいときは、午前中に連絡を入れましょう。

まとまった資金を借りるなら、「不動産担保融資」も選べます。

不動産担保融資なら、上限金利年15.0%で1億円まで借入可能です。

営業年数が短く審査に通るか不安な事業者は、オージェイの「無担保融資(ビジネスローン・事業資金融資)」に申し込みましょう。

オリックスクレジットのビジネスローンは返済額の決め方が2種類ある

| 金利(年) | 6.0~17.8% |

|---|---|

| 利用限度額 | 50万円~500万円 |

| 即日融資 | 〇 |

| Web完結 | 〇 |

| 資金使途 | ・運転資金 ・つなぎ資金 |

| 融資の対象 | ・法人 ・個人事業主 |

| 申込条件 | 個人事業主は業歴1年以上 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 必要書類 | ・本人確認書類 ・収入証明書類 ・事業実態を疎明する書類 |

| 融資の形式 | カードローン方式 |

オリックスクレジットの返済額は、以下の2種類から選べます。

| 返済額の決め方 | 内容 |

|---|---|

| 新残高スライドリボルビング返済 | 借入残高に応じて毎月の返済額が決まる |

| 元利込定額リボルビング返済 | 借入残高に関わらず毎月一定の額を返済する |

借入残高に応じて毎月の返済額が決まる方法なら、借入額が少ないときに返済額も少なくて済みます。

毎月同じ金額を返済する方法では、返済計画が立てやすいです。

希望に合わせて返済方法を選びましょう。

オリックス・クレジット「VIPローンカード BUSINESS」は、事業性資金にもプライベート資金にも借りたお金を使えます。

カードローン形式の商品で、金融機関やコンビニでも借入可能です。

一度契約すれば、急な出費でも慌てずに済みます。

希望に合わせて返済方式を決めたい事業者は、 オリックス・クレジット「VIPローンカード BUSINESS」を選びましょう。

アイフルの事業サポートプランは1万円から借り入れできる

| 金利(年) | 3.0~18.0% |

|---|---|

| 利用限度額 | 1万円~500万円 |

| 即日融資 | ✕ |

| Web完結 | 〇 ※法人プランは郵送 |

| 資金使途 | 事業資金 |

| 融資の対象 | ・法人 ・個人事業主 |

| 申込条件 | ・個人事業主:確定申告を実施 ・法人:決算書を2期分提出可能 |

| 担保 | 原則不要 |

| 保証人 | 原則不要 ※法人は原則代表者が連帯保証 |

| 必要書類 | ・個人事業主:本人確認書類、確定申告書、事業内容確認書 ・法人:代表者の本人確認書類、決算書2期分、商業登記簿謄本 |

| 融資の形式 | カードローン方式 |

アイフルの事業サポートプランは、1万円から借り入れできるビジネスローンです。

少額の借り入れもできるため、資金が足りないときに気軽に申し込めます。

個人事業主向けのプランは、確定申告を実施していれば創業間もなくても申込可能です。

契約もWebでできます。

法人が申し込むなら、決算書を2期分用意できなければいけません。

法人プランは郵送での契約手続きが必要です。

アイフルの事業サポートプランは、所得や利益が少ない事業者も審査の対象としています。

審査結果が出るのは最短翌営業日で、即日融資には対応していません。

少額から気軽に借りられるビジネスローンを選びたい事業者は、アイフルの事業サポートプランを選びましょう。

アコムのビジネスサポートカードローンはカードローンからの切り替えも可能

| 金利(年) | 12.0~18.0% |

|---|---|

| 利用限度額 | 1万円~300万円 |

| 即日融資 | 〇 |

| Web完結 | 〇 |

| 資金使途 | 原則自由 |

| 融資の対象 | 個人事業主 |

| 申込条件 | 業歴1年以上 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 必要書類 | 直近1期分の確定申告書B ※契約極度額が100万円超なら以下の書類も必要 ・青色申告:直近1期分の青色申告決算書 ・白色申告直近1期分の収支内訳書 |

| 融資の形式 | カードローン方式 |

アコムのビジネスサポートカードローンは、アコム利用中の人ならカードローンからの切り替えも可能な商品です。

カードローンでは、法律の取り決めによって年収の3分の1超の借り入れができません。

ビジネスサポートカードローンは、事業目的にお金を使うなら年収の3分の1超の借り入れも認められます。

ただし年収の3分の1超の借り入れをするなら、慎重審査が必要です。

ビジネスサポートカードローンの審査は、最短当日中に終了します。

審査結果内容に同意すれば、すぐに借り入れも可能です。

事業により多くのお金が必要なら、ビジネスサポートカードローンに切り替えましょう。

新たにアコムを利用したい個人事業主も、申し込み可能です。

レイク de ビジネスは個人事業主なら即日融資も可能なビジネスローン

| 金利(年) | 4.5~18.0% |

|---|---|

| 利用限度額 | 1万円~500万円 |

| 即日融資 | 〇 |

| Web完結 | ✕ |

| 資金使途 | 事業資金 |

| 融資の対象 | 個人事業主 |

| 申込条件 | 満20歳~70歳 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 必要書類 | ・本人確認書類 ・事業実態を確認する書類 |

| 融資の形式 | カードローン方式 |

レイク de ビジネスは個人事業主専用のビジネスローンで、即日融資も受けられます。

レイクの契約もできる自動契約機で、19時30分(日曜日は19時)までに手続きを完了させれば、当日中の借り入れも可能です。

レイク de ビジネスに申し込むと、以下の内容を確認されます。

- 事業の現状と見通し

- 収支の見通し

- 資金繰りの見通し

説明できるように準備してから申し込むと、スムーズです。

事業実態を確認する書類の1つとして、確定申告書の提出も求められます。

起業して1年未満で書類が提出できない人は、「レイク de ビジネス」専用フリーダイヤル(0120-851-900)に相談しましょう。

レイク de ビジネスを利用するには、レイクも利用できる自動契約機まで出向かなければいけません。

近くに自動契約機があり、即日借り入れを希望する個人事業主は、レイク de ビジネスを選びましょう。

セゾンファンデックスのビジネスローンは利用可能枠の増枠も申し込める

| 金利(年) | 6.5~17.8% |

|---|---|

| 利用限度額 | 1万円~500万円 |

| 即日融資 | ✕ |

| Web完結 | ✕ |

| 資金使途 | 事業性資金 |

| 融資の対象 | 個人事業主 |

| 申込条件 | ・満20歳~70歳 ・業歴1年以上で確定申告書の提出が可能 ・日本国内に居住 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 必要書類 | ・本人確認書類 ・事業実態を確認する書類 ・事業計画、資金繰り、収支計画がわかるもの ・借入計画書 |

| 融資の形式 | カードローン方式 |

セゾンファンデックス「個人事業主専用カードローン」は、契約後に利用可能枠の増額も申し込める商品です。

借り入れして延滞なく返済を続けていれば、返済能力があると信用を得られます。

信用を得られたら、増額も可能です。

将来的に利用可能枠の増額を希望するなら、延滞を避けましょう。

返済方法は、以下の2種類です。

- 定額リボルビング方式

- 1回払い

定額リボルビング払いとは、毎月一定の金額を返済する方法です。

申し出れば、以下の返済方法にも対応できます。

- 増額返済

- 一括払い

1回払いは全額一度に返済する方法で、一括払いは途中まで支払った上で残金を全額返済する方法です。

返済の自由度が高く、余裕のあるときに早く返したい事業者にも向いています。

将来的に増額できるビジネスローンを選びたい事業者は、セゾンファンデックス「個人事業主専用カードローン」に申し込みましょう。

アクト・ウィルは法人専門で債務返済金も用意できる

| 金利(年) | 10.0~20.0% |

|---|---|

| 利用限度額 | 500万円まで |

| 即日融資 | 〇 |

| Web完結 | ✕ |

| 資金使途 | ・事業資金 ・つなぎ資金 ・銀行への債務返済資金 |

| 融資の対象 | 法人 |

| 申込条件 | ー |

| 担保 | 不要 |

| 保証人 | 必要なケースあり |

| 必要書類 | ・代表者の本人確認書類 ・決算報告書 |

| 融資の形式 | 証書貸付方式 |

アクト・ウィルは、法人を専門としたビジネスローンで、個人事業主は利用できません。

中小企業のサポートを得意としていて、借りたお金は以下の目的に使えます。

- 事業資金

- つなぎ資金

- 銀行への債務返済資金

銀行から借りたお金の返済に困っているときでも、借りたお金を活用できます。

午前中に申し込みを済ませて必要書類をファックスで送れば、申込日当日中の借り入れも可能です。

年商5,000万円以上の法人なら、1億円まで借りられる「ビジネスローン・事業資金融資」も利用できます。

金利が年7.5〜15.0%で、「信用保証融資」融資よりも低金利です。

負債返済金としてお金を借りたいときや、年商5,000万円以上の法人は、アクト・ウィルのビジネスローンを利用しましょう。

金利を重視したい事業主におすすめの銀行系ビジネスローンランキング

金利を重視したい事業主におすすめの、銀行系ビジネスローンランキングは、以下の通りです。

| ビジネスローン | 三井住友銀行 「中小企業向け融資ビジネスセレクトローン」 |

PayPay銀行「ビジネスローン」 |

三菱UFJ銀行「Biz LENDING」 |

東京スター銀行 「スタービジネスカードローン」 |

りそなビジネスローン「活動力」 |

GMOあおぞらネット銀行 「融資枠型ビジネスローン あんしんワイド」 |

|---|---|---|---|---|---|---|

| 金利(年) | 2.125%~ | 1.800~13.800% | 15.000%未満 | 4.500~14.500% | 6.000~14.000% | 0.900~14.000% |

| 利用限度額 | 10万円~1億円 | 10万円~1,000万円 | 50万円~1,000万円 | 50万円~1,000万円 | 10万円~500万円 | 10万円~1,000万円 |

| 即日融資 | ✕ | ✕ | ✕ | ✕ | ✕ | ✕ |

| Web完結 | ✕ | 〇 | 〇 | ✕ | ✕ | 〇 |

| 資金使途 | ・運転資金 ・設備資金 ・決算資金 ・賞与資金 |

事業資金 | ・運転資金 ・設備資金 ・納税資金 ・賞与資金 |

事業資金 | 事業資金 | 事業資金 |

| 融資の対象 | 法人 | ・法人 ・個人事業主 |

法人 | ・法人 ・個人事業主 |

・法人 ・個人事業主 |

法人 |

| 申込条件 | ・業歴2年以上である ・三井住友銀行の取り扱い窓口で取引可能な地域に所在している ・最新決算期において債務超過ではない ・税金の未納がない |

・法人:同じ事業内容で業歴2年以上または決算を2期終了している、 代表者が日本国籍または外国籍で日本の永住権を有している、 代表者の年齢が満20歳以上満69歳以下である ・個人事業主:日本国籍または外国籍で日本の永住権を有している、 年齢が満20歳以上満69歳以下である |

・三菱 UFJ 銀行に一定期間以上入出金履歴がある口座を保有している ・三菱 UFJ 銀行に借入残高や借入極度がない ・会社形態が株式会社、合名会社、合資会社、合同会社、有限会社のいずれかである |

申込時年齢が満20歳以上で契約時年齢が満69歳以下である | ・りそなグループで融資取引がない ・信用保証協会利用対象業種である ・手形交換所または電子債権記録機関の取引停止処分を受けていない ・借入時に満20歳以上69歳以下である |

・GMOあおぞらネット銀行の法人口座を持っている ・営利法人である ・取引に関する条件3つのうち1つを満たす |

| 担保 | 不要 | 不要 | 不要 | 不要 | 不要 | 不要 |

| 保証人 | 代表取締役全員の連帯保証 | 代表者の連帯保証 | 不要 | 不要 | 不要 ※法人は代表者の連帯保証 |

不要 |

| 必要書類 | ・最新の税務申告書(原本3期分) ・最新決算期の納税証明書 ・商業登記簿謄本 |

・法人:普通預金口座「ビジネスアカウント」 ・個人事業主:なし |

本人確認書類 | ・本人確認書類 ・直近1期分の収入が分かる書類 ・商業登記簿謄本(法人) ・個人事業開業届出済証明書(開業間もない人) |

・法人:代表者の本人確認資料、直近2期分の決算書、履歴事項全部証明書 ・個人事業主:本人確認書類、所得証明資料 |

― |

| 融資の形式 | 証書貸付方式 | カードローン方式 | 証書貸付方式 | カードローン方式 | カードローン方式 | カードローン方式 |

銀行系ビジネスローンは、ノンバンク系のビジネスローンと比較して低金利で借りられる傾向です。

金利が低い反面審査は厳格に実施され、詳細な申し込み条件を設けている商品も多くあります。

- 営業年数が定められている

- 口座取引が必要とされる

- 業績が影響する

銀行系ビジネスローンで借りるには、申込条件を満たしていなければいけません。

申込条件を確認した上で、条件に合う商品に申し込みましょう。

銀行系ビジネスローンは、即日融資にも非対応です。

融資までの時間が短い商品でも、最短2営業日程度かかります。

お金の必要な時期が決まっているなら、余裕を持って申し込みましょう。

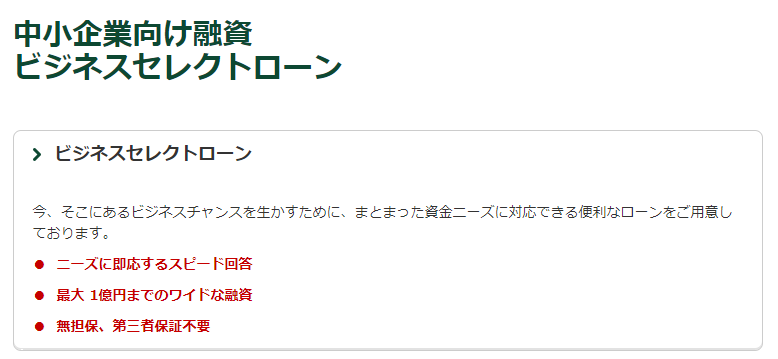

三井住友銀行「中小企業向け融資ビジネスセレクトローン」は1億円まで借りられる

| 金利(年) | 2.125%~ |

|---|---|

| 利用限度額 | 10万円~1億円 |

| 即日融資 | ✕ |

| Web完結 | ✕ |

| 資金使途 | ・運転資金 ・設備資金 ・決算資金 ・賞与資金 |

| 融資の対象 | 法人 |

| 申込条件 | ・業歴2年以上である ・三井住友銀行の取り扱い窓口で取引可能な地域に所在している ・最新決算期において債務超過ではない ・税金の未納がない |

| 担保 | 不要 |

| 保証人 | 代表取締役全員の連帯保証 |

| 必要書類 | ・最新の税務申告書(原本3期分) ・最新決算期の納税証明書 ・商業登記簿謄本 |

| 融資の形式 | 証書貸付方式 |

三井住友銀行「中小企業向け融資ビジネスセレクトローン」は、1億円まで借りられる商品です。

法人専用のビジネスローンで、中小企業への融資を得意としています。

利用するには以下の条件を満たさなければいけません。

- 業績2年以上である

- 三井住友銀行の取り扱い窓口で取引可能な地域に所在している

- 最新決算期において債務超過ではない

- 税金の未納がない

条件を満たし、返済能力があると判断されれば、高額融資も可能です。

三井住友銀行「中小企業向け融資ビジネスセレクトローン」を契約するには、来店しなければいけません。

来店可能な地域に事業所があり、高額融資を受けたい法人は、三井住友銀行「中小企業向け融資ビジネスセレクトローン」を選びましょう。

PayPay銀行のビジネスローンは少ない書類で申し込める

| 金利(年) | 1.800~13.800% |

|---|---|

| 利用限度額 | 10万円~1,000万円 |

| 即日融資 | ✕ |

| Web完結 | 〇 |

| 資金使途 | 事業資金 |

| 融資の対象 | ・法人 ・個人事業主 |

| 申込条件 | ・法人:同じ事業内容で業歴2年以上または決算を2期終了している、 代表者が日本国籍または外国籍で日本の永住権を有している、 代表者の年齢が満20歳以上満69歳以下である ・個人事業主:日本国籍または外国籍で日本の永住権を有している、 年齢が満20歳以上満69歳以下である |

| 担保 | 不要 |

| 保証人 | 代表者の連帯保証 |

| 必要書類 | ・法人:普通預金口座「ビジネスアカウント」 ・個人事業主:なし |

| 融資の形式 | カードローン方式 |

PayPay銀行のビジネスローンは、申込時に求められる書類が少ない商品です。

契約時までには、以下の書類が必要になるケースもあります。

| ビジネスローンの種類 | 必要な書類 |

|---|---|

| 法人向け | 決算書 |

| 個人事業主向け | ・事業実態の確認できる資料 ・所得証明資料 ・永住権または特別永住権の確認できる資料 ・古物商許可証 |

PayPay銀行のビジネスローンには法人向けと個人事業主向けの商品があるので、業務形態に合わせて借りましょう。

借りられる金額の上限は、1,000万円です。

契約の際に来店は必要ありません。

少ない書類で、来店せずに申し込めるビジネスローンを探している人は、PayPay銀行のビジネスローンを選びましょう。

三菱UFJ銀行「Biz LENDING」はオンラインですべて完結できる

| 金利(年) | 15.000%未満 |

|---|---|

| 利用限度額 | 50万円~1,000万円 |

| 即日融資 | ✕ |

| Web完結 | 〇 |

| 資金使途 | ・運転資金 ・設備資金 ・納税資金 ・賞与資金 |

| 融資の対象 | 法人 |

| 申込条件 | ・三菱 UFJ 銀行に一定期間以上入出金履歴がある口座を保有している ・三菱 UFJ 銀行に借入残高や借入極度がない ・会社形態が株式会社、合名会社、合資会社、合同会社、有限会社のいずれかである |

| 担保 | 不要 |

| 保証人 | 不要 |

| 必要書類 | 本人確認書類 |

| 融資の形式 | 証書貸付方式 |

三菱UFJ銀行「Biz LENDING」はオンラインですべて完結できる、シンプルなビジネスローンです。

書類の準備や来店の手間が省け、本来の業務に集中できます。

三菱UFJ銀行の入出金データを元にAIによって審査をする仕組みで、決算書の提出は必要ありません。

普段の取引を元に審査が行われるため、以下の事業者は審査で有利になる可能性もあります。

- 三菱UFJ銀行をメインバンクにしている

- 取引を頻繁に行っている

- 支払いが滞っていない

入出金データを元に審査を実施するため、スピーディーな判断も可能です。

最短2営業日で審査が完結して、早めに資金を用意したいときにも対応できます。

三菱UFJ銀行を利用していて、オンラインですべての手続きを完了させたい事業者は、三菱UFJ銀行「Biz LENDING」に申し込みましょう。

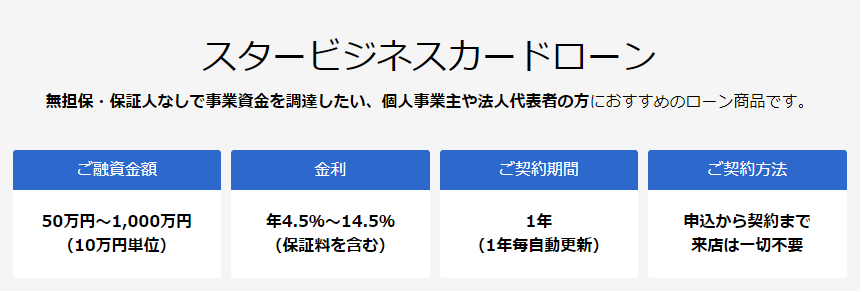

東京スター銀行のビジネスローンは担保も保証人も必要ない

| 金利(年) | 4.500~14.500% |

|---|---|

| 利用限度額 | 50万円~1,000万円 |

| 即日融資 | ✕ |

| Web完結 | ✕ |

| 資金使途 | 事業資金 |

| 融資の対象 | ・法人 ・個人事業主 |

| 申込条件 | 申込時年齢が満20歳以上で契約時年齢が満69歳以下である |

| 担保 | 不要 |

| 保証人 | 不要 |

| 必要書類 | ・本人確認書類 ・直近1期分の収入が分かる書類 ・商業登記簿謄本(法人) ・個人事業開業届出済証明書(開業間もない人) |

| 融資の形式 | カードローン方式 |

東京スター銀行のビジネスローンに申し込むときは、担保も保証人も必要ありません。

担保や保証人を用意できない事業者でも、申し込みやすいビジネスローンです。

法人代表者だけではなく、個人事業主も申し込めます。

東京スター銀行「スタービジネスカードローン」は、繰り返し借りられる商品です。

証書貸付方式の「スタークイックビジネスローン」もあるため、一度借りられればいいときに利用しましょう。

金利はカードローンと同じで、借りられる金額が10万円~1,000万円です。

開業間もない事業者でも、個人事業開業届出済証明書を提出すれば借りられる可能性もあります。

担保や保証人を用意せずに繰り返し借りたい事業者は、東京スター銀行「スタービジネスカードローン」に申し込みましょう。

りそなビジネスローン「活動力」は口座取引があれば来店不要で申し込める

| 金利(年) | 6.000~14.000% |

|---|---|

| 利用限度額 | 10万円~500万円 |

| 即日融資 | ✕ |

| Web完結 | ✕ |

| 資金使途 | 事業資金 |

| 融資の対象 | ・法人 ・個人事業主 |

| 申込条件 | ・りそなグループで融資取引がない ・信用保証協会利用対象業種である ・手形交換所または電子債権記録機関の取引停止処分を受けていない ・借入時に満20歳以上69歳以下である |

| 担保 | 不要 |

| 保証人 | 不要 ※法人は代表者の連帯保証 |

| 必要書類 | ・法人:代表者の本人確認資料、直近2期分の決算書、履歴事項全部証明書 ・個人事業主:本人確認書類、所得証明資料 |

| 融資の形式 | カードローン方式 |

りそなビジネスローン「活動力」は、普段から口座取引があれば来店不要で申し込めます。

手続きに利用される方法は、以下の通りです。

- メール

- 電話

- 郵送

りそな銀行で口座取引をしていない事業者は、来店必須です。

りそなビジネスローン「活動力」はカードローン方式で、繰り返し借り入れできます。

以下の理由で口座が資金不足になったら、自動融資も可能です。

- 公共料金の引き落とし

- クレジットカード代金の支払い

自動融資機能があれば、万が一口座にお金が不足しても、公共料金やクレジットカード代金の滞納を避けられます。

利用条件にある「信用保証協会利用対象業種」とは、大半の商工業の業種です。

岡山県信用保証協会が、対象業種を「保証対象となる業種一覧」で紹介しています。

農林水産業は融資の対象です。

りそなビジネスローン「活動力」は、りそな銀行に口座を持つ事業者が便利に利用できます。

りそな銀行と取引をしている事業者は、りそなビジネスローン「活動力」に申し込みましょう。

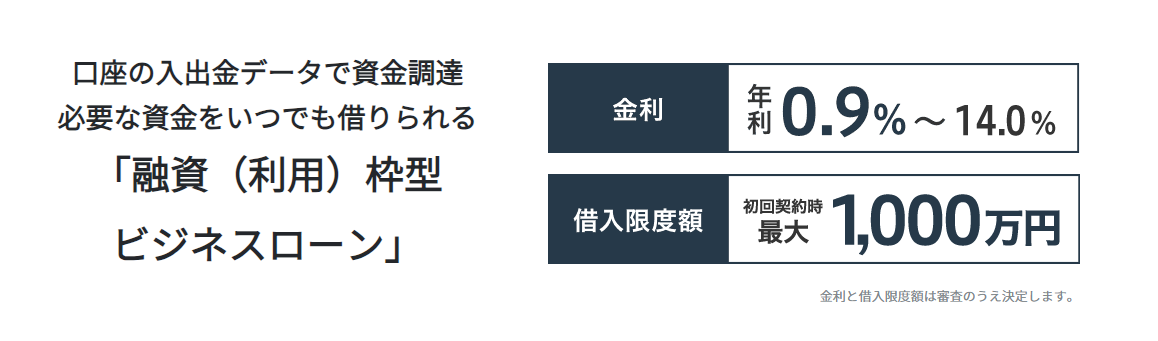

GMOあおぞらネット銀行のビジネスローンは取引履歴を元に審査を実施

| 金利(年) | 0.900~14.000% |

|---|---|

| 利用限度額 | 10万円~1,000万円 |

| 即日融資 | ✕ |

| Web完結 | 〇 |

| 資金使途 | 事業資金 |

| 融資の対象 | 法人 |

| 申込条件 | ・GMOあおぞらネット銀行の法人口座を持っている ・営利法人である ・取引に関する条件3つのうち1つを満たす |

| 担保 | 不要 |

| 保証人 | 不要 |

| 必要書類 | ー |

| 融資の形式 | カードローン方式 |

GMOあおぞらネット銀行「融資枠型ビジネスローン あんしんワイド」は、事業者の取引データを元に審査を行う商品です。

銀行口座の入出金取引明細を参考とするため、決算書や事業計画書を提出する必要はありません。

取引内容を確認する目的で、申し込むには取引に関する条件3つのうち1つを満たす必要があります。

| 対象の取引 | 内容 |

|---|---|

| GMOあおぞらネット銀行の法人口座 | 直近3ヶ月分以上の連続した入出金明細がある |

| freee入出金管理 with GMOあおぞらネット銀行 | 直近3ヶ月以上の連続した入出金明細を同期している |

| GMOインターネットグループ各社※ | 所定の情報がGMOあおぞらネット銀行に連携される |

※利用限度額の上限が50万円に制限される

条件を満たさない事業者も申し込めますが、融資額の上限は10万円までです。

資金需要に備えるなら、条件を満たした上で申し込む必要があります。

GMOあおぞらネット銀行と取引がある人は、「融資枠型ビジネスローン あんしんワイド」に申し込みましょう。

ビジネスローンを選ぶポイント5つをチェック

ビジネスローンを選ぶポイントは、以下の5つです。

- 急いで借りる必要がある事業者はノンバンク系を選ぶ

- 金利を重視して借りるなら銀行系を選ぶ

- 申込条件を満たしているか確認する

- カードローン方式か証書貸付方式か借り方の希望を決める

- 必要な金額を借りられるか融資額の上限を確認する

資金が必要なとき、急いで借りなければビジネスチャンスを逃す可能性もあります。

すぐにでもお金がいるなら、事業融資専門の事業者や消費者金融が提供するビジネスローンを選びましょう。

事業融資は借入額が高額で、利息も増える傾向にあります。

利息を節約したいときは、銀行系ビジネスローンを選びましょう。

ビジネスローンには利用条件が設けられていて、条件に合わなければ借りられません。

お金の借り方や融資額の上限も確認して、必要なときに借り入れできる状況を整えましょう。

借り入れを急ぐときはノンバンク系を選ぶ

急いで資金を準備する必要がある事業者は、事業融資専門の事業者や消費者金融が提供するビジネスローンを選びましょう。

資金を準備できるまでのスピードは、以下の通りです。

| 種類 | ビジネスローン | 最短融資時間 |

|---|---|---|

| ノンバンク系 | AGビジネスサポート | 最短即日 |

| プロミス「自営者カードローン」 | 最短即日 | |

| アイフル「事業サポートプラン」 | 最短翌営業日 | |

| 銀行系 | 三菱UFJ銀行「Biz LENDING」 | 最短2営業日 |

| 東京スター銀行「スタークイックビジネスローン」 | 最短5営業日 |

AGビジネスサポートやプロミス「自営者カードローン」なら、最短即日融資も受けられます。

とはいえ以下のときは審査に時間がかかる可能性も。

- 申し込みが多く混雑している

- 記載事項が不正確で確認しなければいけない

- 必要な書類が不足している

早く借りるなら、以下の対策をして申し込みましょう。

- できるだけ早い時間帯に申し込みを済ませる

- 必要事項は正確に入力する

- 書類を揃えて申し込む

金利を重視して借りたいときは銀行系を選ぶ

金利を重視したいときは、銀行が提供するビジネスローンを選びましょう。

低金利の商品を選べば、少ない利息で事業資金を用意できます。

金利の例は、以下の通りです。

| 種類 | ビジネスローン | 金利 |

|---|---|---|

| ノンバンク系 | AGビジネスサポート | 3.1~18.0% |

| オリックス・クレジット「VIPローンカード BUSINESS」 | 6.0~17.8% | |

| アクト・ウィル「信用保証融資」 | 10.0~20.0% | |

| 銀行系 | PayPay銀行「ビジネスローン」 | 1.800~13.800% |

| 東京スター銀行「スタークイックビジネスローン」 | 4.500~14.500% | |

| 三菱UFJ銀行「Biz LENDING」 | 15.000%未満 |

ノンバンク系のビジネスローンは、上限金利が年18.0~20.0%程度です。

銀行が提供するビジネスローンは、年14.0~15.0%程度で借り入れできます。

カードローン方式のローンで500万円借りて5年かけて返済したとき、利息の差は以下の通りです。

| ローンの種類 | 利息 |

|---|---|

| ノンバンク系のビジネスローン(年18.0%) | 2,618,000円程度 |

| 銀行系ビジネスローン(年14.5%) | 2,058,500円程度 |

参考:カードローンのかんたん返済額シミュレーション│E-LOAN

同じ返済期間で返済すると、利息額に55万円程度の差が出ます。

利息を抑えて借りたいときは、銀行のビジネスローンを選びましょう。

利息を抑えるなら繰り上げ返済も取り入れる

利息を抑えたい事業者は、繰り上げ返済を取り入れましょう。

オリックス・クレジット「VIPローンカード BUSINESS」では、以下の方法で繰り上げ返済可能です。

- 自動引き落とし

- インターネット返済

- 振り込み

- 提携ATMで返済

返済方法を工夫すれば、ノンバンク系を利用しても利息を節約できます。

申込条件を満たしているビジネスローンに申し込む

ビジネスローンを選ぶなら、自社が申込条件を満たしているかチェックした上で申込先を決めましょう。

申込条件の例は、以下の通りです。

| ビジネスローン | 申込条件 |

|---|---|

| AGビジネスサポート 「事業者向けビジネスローン」 |

・法人:75歳まで ・個人事業主:69歳まで |

| オリックス・クレジット 「VIPローンカード BUSINESS」 |

個人事業主は業歴1年以上 |

| アイフル「事業サポートプラン」 | ・個人事業主:確定申告を実施 ・法人:決算書を2期分提出可能 |

| 三井住友銀行 「中小企業向け融資ビジネスセレクトローン」 |

・業歴2年以上である ・三井住友銀行の取り扱い窓口で取引可能な地域に所在している ・最新決算期において債務超過ではない ・税金の未納がない |

| 東京スター銀行 「スタービジネスカードローン」 |

申込時年齢が満20歳以上で契約時年齢が満69歳以下である |

| りそなビジネスローン「活動力」 | ・りそなグループで融資取引がない ・信用保証協会利用対象業種である ・手形交換所または電子債権記録機関の取引停止処分を受けていない ・借入時に満20歳以上69歳以下である |

内容を確認すると、年齢に関する条件のみ設けている商品もあります。

商品によっては、業歴や決算状況に関する条件を設けているケースも。

経営年数の短い事業者は、業歴に条件のないビジネスローンを選ばなければいけません。

申込前に必要な業歴や融資対象年齢を確認して、利用できるビジネスローンに申し込みましょう。

カードローン方式か証書貸付方式か確認する

ビジネスローンを選ぶなら、カードローン方式か証書貸付方式か確認しましょう。

両者の違いは、以下の通りです。

| 方式 | カードローン方式 | 証書貸付方式 |

|---|---|---|

| 特徴 | 限度額が設定され限度額の範囲内で繰り返し借りられる | 一度借りたら返済のみを行う |

| メリット | 一度契約すればお金が必要なときにすぐ用意できる | 返済に集中できる |

| デメリット | 返済が長期にわたる | 急いでお金が必要なときに間に合わない可能性もある |

| 向いている事業者 | 万が一に備えたい事業者 | 計画的に返済したい事業者 |

カードローン方式の商品は、一度契約すれば限度額の範囲内で繰り返し借り入れできます。

困ったときにすぐ資金を用意できるため、万が一に備えたい事業者に便利です。

証書貸付方式では、一度借りたら返済のみを行います。

返済に集中できますが、お金が必要になったら再度審査の上で融資契約を結ばなければいけません。

継続的に資金が不足する事業者にはカードローン方式、一度の借り入れで乗り切れるなら証書貸付方式が向いています。

自社の状況に応じて、適した借り方ができる方式のビジネスローンを選びましょう。

必要な金額を借りられるよう融資額の上限をチェックする

ビジネスローンを選ぶ際は、融資額の上限もチェックしましょう。

融資額の上限は、商品によって異なります。

| ビジネスローン | 融資額の上限 | 融資の方式 |

|---|---|---|

| AGビジネスサポート 「事業者向けビジネスローン」 |

50万円~1,000万円 | 証書貸付方式 |

| プロミス「自営者カードローン」 | 300万円まで | カードローン方式 |

| レイク「レイク de ビジネス」 | 1万円~500万円 | カードローン方式 |

| 三井住友銀行 「中小企業向け融資ビジネスセレクトローン」 |

10万円~1億円 | 証書貸付方式 |

| PayPay銀行「ビジネスローン」 | 10万円~1,000万円 | カードローン方式 |

| 東京スター銀行 「スタービジネスカードローン」 |

50万円~1,000万円 | カードローン方式 |

三井住友銀行「中小企業向け融資ビジネスセレクトローン」では、1億円まで借入可能です。

まとまった資金が必要なら、上限額の高いビジネスローンを選びましょう。

カードローン方式の商品では繰り返し借りられますが、一度にまとまった資金が必要なら上限額の高い商品でなければいけません。

プロミス「自営者カードローン」は、上限額が300万円までです。

300万円を超える融資が必要なら、別の商品を選ばなければビジネスに役立てられません。

1,000万円の資金が必要なら、対応できるAGビジネスサポート「事業者向けビジネスローン」やPayPay銀行「ビジネスローン」が向いています。

必要な金額が借りられるか、融資額も確認した上で商品選びをしましょう。

担保を用意すると高額の資金を借りやすくなる

担保を用意すると、高額の資金も借入可能です。

ビジネスローンには、不動産を担保として借りられる商品もあります。

担保とは返済が滞ったときに備えて差し入れるものです。

延滞すると、担保が売却され返済に充てられます。

金融機関としてはお金を回収できるあてがあるため、高額の融資にも対応する傾向です。

AGビジネスサポートの商品で利用限度額を比較しましょう。

| 商品 | 利用限度額 | 金利(年) |

|---|---|---|

| 事業者向けビジネスローン | 50万円~1,000万円 | 3.10~18.00% |

| 不動産担保ビジネスローン | 100万円~5億円 | 2.49~11.90% |

| 事業者向けカードローン | 1万円~1,000万円 | 5.00~18.00% |

| 不動産担保カードローン | 100万円~5,000万円 | 5.00~11.90% |

担保を用意する商品では、高額融資に対応できます。

金利も低く、利息を抑えるのにも効果的です。

返済が滞ると不動産を失うため、不動産を担保とするなら返済計画を立てなければいけません。

以下の点を検証した上で、問題がなければ申し込みましょう。

- 月々何円まで返済に回せるか

- 万が一不動産を失っても事業に影響はないか

ビジネスローンとは事業専用の融資商品

ビジネスローンとは、事業専用の融資商品です。

借りたお金は、原則以下の目的に使えます。

- 運転資金

- 設備資金

- 決算資金

- 賞与資金

- 税金資金

ノンバンク系のビジネスローンの中に、借りたお金をプライベート資金としても使える商品があります。

- プロミス「自営者カードローン」

- アコム「ビジネスサポートカードローン」

プライベート資金も合わせて借りたい事業者は、どちらかを選びましょう。

事業資金とプライベート資金を分けるなら、事業専門の商品が向いています。

開業資金には使えないビジネスローンが多い

ビジネスローンの多くは、開業資金として使えません。

レイクの「アルサ de ビジネス」は借りたお金を開業資金に使えないと明記しています。

資金使途 事業資金(開業資金は含みません)

出典:レイク de ビジネス│レイク

開業資金を借りるなら、専門のビジネスローンを選びましょう。

AGビジネスサポートの不動産担保開業支援ローンは、開業資金専門のローンです。

適した商品を選べば個人事業主も法人も借りられる

ビジネスローンは、個人事業主も法人も借入可能です。

事業ローンとは企業や事業主、個人経営者などに特化したローンです。法人名義で借りられるものと、事業主の個人名義で利用できるものがあります。

出典:事業ローン│全国銀行協会

商品によって融資対象者が異なるため、申し込み対象者を確認した上でビジネスローンを選びましょう。

一方にしか対応していないのは、以下の商品です。

| 種類 | ビジネスローン |

|---|---|

| 個人事業主のみ借入可能 | ・プロミス「自営者カードローン」 ・アコム「ビジネスサポートカードローン」 ・レイク「レイク de ビジネス」 ・セゾンファンデックス「個人事業主専用カードローン」 |

| 法人のみ借入可能 | ・アクト・ウィル「信用保証融資」 ・三井住友銀行「中小企業向け融資ビジネスセレクトローン」 ・三菱UFJ銀行「Biz LENDING」 ・GMOあおぞらネット銀行「融資枠型ビジネスローン あんしんワイド」 |

事業形態に合わせて、適した商品を選びましょう。

ビジネスローンには総量規制が適用されない

ビジネスローンには、総量規制が適用されません。

総量規制とは、年収の3分の1超の融資を認めないルールで、貸金業法に定められています。

銀行系ビジネスローンは貸金業者の商品ではないため、総量規制の対象外です。

ノンバンク系は貸金業者に分類されますが、ビジネスローンは例外的に総量規制の範囲を超えた融資が認められます。

日本貸金業協会の公式サイトによると、ビジネスローンは総量規制の例外にあたる融資です。

個人事業者に対する貸付け(事業計画、収支計画、資金計画により、返済能力を超えないと認められる場合)

出典:2 総量規制にかかわらず、お借入れできる貸付けの契約があります│日本貸金業協会

事業計画や収支計画を立てた上で、返済能力を超えないと認められれば、年収の3分の1超の借り入れも可能です。

総量規制の範囲を超えてお金が借りたい事業者は、返済能力が認められるよう計画を立ててから融資を申し込みましょう。

来店不要で契約できるビジネスローンもある

ビジネスローンの中には、来店不要で契約できる商品もあります。

来店不要で契約する方法は、以下の通りです。

- Web契約

- 郵送で契約

Web完結可能な以下の商品なら、Web上で契約可能で融資までの待ち時間を短縮できます。

- AGビジネスサポート「事業者向けビジネスローン」

- オリックス・クレジット「VIPローンカード BUSINESS」

- アイフル「事業サポートプラン」※法人は郵送契約

- アコム「ビジネスサポートカードローン」

- PayPay銀行「ビジネスローン」

- 三菱UFJ銀行「Biz LENDING」

- GMOあおぞらネット銀行「融資枠型ビジネスローン あんしんワイド」

郵送で契約できる商品も、来店の必要がありません。

郵送契約では、書類をやり取りする待ち時間が発生します。

余裕を持って申し込みましょう。

来店が必要な商品を選ぶなら、近くに店舗や自動契約機がなければいけません。

来店できないときは、来店不要で契約できるビジネスローンを利用しましょう。

公的融資と比較すれば金利が高め

ビジネスローンは、公的融資と比較すれば金利が高めな商品です。

国の金融機関である日本政策金融公庫でも、ビジネス向けの融資を実施しています。

日本政策金融公庫で提供されているローンの金利は、以下の通りです。

| ローン | 一般貸付 | 企業活力強化資金(小規模事業者向け) | 企業活力強化資金(中小企業向け) |

|---|---|---|---|

| 金利(年) | 1.97~3.00% | 1.97~3.00% | 0.35~1.80% |

| 融資額 | ・運転資金、設備資金:4,800万円 ・特定設備資金:7,200万円 |

7,200万円(うち運転資金4,800万円) | 7億2,000万円 |

| 利用目的 | 事業資金 | 合理化を目的とした設備投資 | 合理化を目的とした設備投資 |

ノンバンク系のビジネスローンは上限金利が年18.0~20.0%程度、銀行系ビジネスローンは14.0~15.0%程度です。

日本政策金融公庫の融資にも、審査があります。

公的融資の審査に通らなかったときは、一般のビジネスローンを利用しましょう。

ビジネスローンの審査基準は主に3つ!甘い審査は行えない

ビジネスローンの審査基準は、主に3つです。

- 経営状況が安定しているか

- 他社から借り過ぎていないか

- 税金や他社借入に延滞はないか

ビジネスローンの審査で見ているのは、貸したお金を返せる返済能力があるかです。

ビジネスローンで借りたお金を返済できるかには、事業の状況も関わります。

経営状況が安定していなければ、借りたお金を返済できません。

貸したお金が回収できるよう、経営状況をチェックしてから融資する仕組みです。

他社からの借入状況が悪ければ、返済できる状態にないと判断されます。

税金や他社借入を延滞していれば、資金繰りに困っていると判断されて審査に通りません。

ビジネスローンの審査基準を事前に確認して、審査に通る可能性があるときは申し込みましょう。

経営状況が安定していて返済できそうか

ビジネスローンの審査に通るには、経営状況が安定していなけばいけません。

経営状況がよくないと判断されるのは、以下のケースです。

- 債務超過になっている

- 赤字決算が続いている

- 起業して年数が少ない

- 事業の見通しが立っていない

- 資金繰りの見通しが立っていない

債務超過になっていると、経営状態が悪化していて返済は難しいと判断されます。

赤字決算が続いているときも、将来的に返済が難しくなると判断され、審査に通りません。

起業して年数が少ないと、商品によっては申し込み対象外です。

ビジネスローンに申し込むと、事業の見通しや資金繰りの見通しの説明を求められます。

見通しが立っていなければ、返済能力があると認められません。

債務超過や経営赤字のときは、申込先を選びましょう。

| ローン | 債務超過や赤字経営の対応 |

|---|---|

| 三井住友銀行「中小企業向け融資ビジネスセレクトローン」 | 最新決算期で債務超過だと申し込めない |

| AGビジネスサポート | 債務超過、赤字決算、銀行リスケ中でも検討できる |

AGビジネスサポートは、債務超過や赤字決算でも借り入れを検討できます。

Q.赤字決算・債務超過・銀行リスケ中でも検討可能か。

A.検討可能です。

過去の財務内容だけでなく現状のご商売に鑑み融資実行の可能性を検討してまいります。

まずはお気軽にお申込み・ご相談ください。

出典:よくあるご質問│AGビジネスサポート

経営年数が少ないときは、起業して間もない人でも申し込めると案内しているビジネスローンを選択しましょう。

- AGビジネスサポート

- 株式会社オージェイのビジネスローン

- アイフルの事業サポートプラン

- レイク de ビジネス

他社からの借入状況が悪くないか

ビジネスローンの審査に通るには、他社からの借入状況も影響します。

他社からの借入状況が悪いと判断されるのは、以下のときです。

- 借入額が多すぎる

- 借入件数が多すぎる

事業を行う上で融資を受けるのは、珍しくありません。

無理なく返済できると判断されれば、他社借入があっても審査に通ります。

審査申し込み時に提出された事業の見通しや資金繰りの見通しも確認して、返済が難しいと判断されれば審査に通りません。

審査に通る可能性を高めるには、計画を立てて返済可能であるとアピールしましょう。

借入件数を減らす対策も効果的

借入件数が5社以上と多いなら、1社でも完済してから申し込むと、審査に通る可能性を高められます。

カードローンを契約しているなら、カードローンで借りて完済できそうな借入先を整理しましょう。

| 借入先 | 1社目(証書貸付方式) | 2社目(証書貸付方式) | 3社目(カードローン方式) | 借入総額 |

|---|---|---|---|---|

| 利用額 | 300万円 | 100万円 | 200万円(利用限度額400万円) | 600万円 |

| 対策 | ― | カードローンで借りた100万円を入金して完済 | 100万円借り入れ | ― |

| 対策後 | 300万円 | 完済 | 300万円 | 600万円 |

借入総額が減らなくても、借入件数を減らせば印象が変わります。

税金や他社借入を延滞していないか

税金を滞納していると、必要最小限の支払いもできない状態だと判断されて審査に通りません。

三井住友銀行「中小企業向け融資ビジネスセレクトローン」では、「税金の未納がない」という申し込み条件が設けられています。

申込者が他社借入を滞納していると、自社で融資しても滞納が起こるのではないかと警戒されて審査に不利です。

申込者が返済を管理できていない状況なら、事業融資をしても同じ結果になると判断されます。

税金の滞納があるときは、ビジネスローン申込前に滞納を解消しましょう。

申込者個人が滞納しているときも、滞納の解消が重要です。

延滞情報は信用情報機関に記録されます。

情報が消えるまで5年間かかるため、延滞を解消した上で5年待ってからビジネスローンに申し込みましょう。

必ず借りられるビジネスローンはないが審査対策はできる

ビジネスローンに申し込むと審査が実施されるため、必ず借りられるビジネスローンはありません。

返済能力がないとみなされれば、審査に落ちます。

審査落ちの可能性を低くするには、以下の対策をしましょう。

- 少額で申し込む

- 正確な情報を提供する

- 開業から1年以上経過するまでは申し込みを控える

- 審査が不安な事業者はノンバンク系を選ぶ

- 担保や保証人を用意して信用を得る

審査落ちの可能性を防ぐには、返済能力がなければいけません。

借入額が少額なら、無理なく返済できると判断されやすいです。

情報が不正確だと、返済能力の判断ができず審査に通りません。

開業から1年以上待って申し込むと、経営が安定していると思ってもらえます。

審査が不安ならノンバンク系を選び、担保や保証人を用意する対策法も試しましょう。

できる限り少額で申し込む

ビジネスローンに申し込むなら、できるだけ少額で申し込みましょう。

借りる金額が少なければ、返済もしやすいです。

月の利益1,000万円の企業が600万円借りると、返済負担は大きいと予想できます。

借入額が100万円なら、無理なく返済できる可能性が高いです。

できるだけ資金を用意した上で足りない金額のみ借りて、審査に通る可能性を高めましょう。

企業規模や収益によって、返済しやすい借入額は異なります。

高額の収益を上げている企業なら、高額の借り入れをしなければビジネスに役立てられません。

単純に金額を下げるのではなく、利益に対して借りる割合が低くなるよう借入額を調整しましょう。

申し込みの際は正確な情報を提供する

ビジネスローンに申し込む際は、正確な情報を提供しましょう。

申し込みの際には、事業主の個人情報や企業の情報を入力しなければいけません。

事実と申告した情報が食い違うと、嘘を疑われて審査に通りにくくなります。

ビジネスローンに申し込むときは、以下の書類が必要です。

- 本人確認書類

- 確定申告書

- 事業内容確認書

- 決算書

提出した書類を元に申込内容の裏付けを取っているため、矛盾があればすぐにわかります。

嘘を言って借りようとしていると判断されれば、審査に通りません。

入力の際に分からない点があれば、書類を元に調べてから正確な情報を記入しましょう。

事業内容確認書の内容は、以下の通りです。

- 事業計画書

- 資金繰り表

企業の展望についても把握した上で、ビジネスローンに申し込みましょう。

開業から1年以上経過するのを待って申し込む

開業間もない事業者は、可能なら開業から1年以上経過するのを待って申し込みましょう。

経営年数が少ないと、事業の展望がはっきりせず審査で不利になるケースもあります。

ビジネスローンによっては、経営年数が短いと申し込めない商品も。

| ビジネスローン | 必要な経営年数 |

|---|---|

| オリックス・クレジット「VIPローンカード BUSINESS」 | 個人事業主は業歴1年以上 |

| アコム「ビジネスサポートカードローン」 | 業歴1年以上 |

| セゾンファンデックス「個人事業主専用カードローン」 | 業歴1年以上で確定申告書の提出が可能 |

| PayPay銀行「ビジネスローン」 | 同じ事業内容で業歴2年以上または決算を2期終了 |

業歴1年以上を基準としているビジネスローンが複数あります。

PayPay銀行「ビジネスローン」では、2年以上の業歴が必要です。

英英が安定していると判断されるためにも、開業から1年以上経過するのを待って申し込みましょう。

開業から1年待てないなら業歴に関わらず融資可能な商品を選ぶ

開業から1年以上経過していない時期に資金が必要なら、業歴に関わらず融資可能と明記している商品を選びましょう。

開業間もなくても対応してくれる商品は、以下の通りです。

- AGビジネスサポート

- レイク de ビジネス(開業から1年以内の事業者は電話で相談可能)

業歴が短い事業者は、申込先を慎重に選びましょう。

審査が不安なときはノンバンク系を選ぶ

審査が不安なときは、ノンバンク系のビジネスローンを選びましょう。

金利の高いローン商品は、審査に柔軟性を期待できます。

貸し倒れのリスクに備えて金利を高めに設定しているため、多少の不安であれば融資をするケースも。

ノンバンク系と銀行系の平均金利は、以下の通りです。

| ノンバンク系のビジネスローン | 年18.0~20.0% |

|---|---|

| 銀行系ビジネスローン | 年14.0~15.0% |

とはいえノンバンク系でも、審査の甘いビジネスローンはありません。

返済が難しい状態なら、審査に落ちます。

審査が不安なら、少しでも審査に通る可能性を高めるイメージでノンバンク系のビジネスローンに申し込みましょう。

ビジネスローンで審査落ちしたときの資金調達法

ビジネスローンで審査落ちしたときの資金調達法は、以下の通りです。

| 方法 | 内容 |

|---|---|

| ファクタリング | 売掛債権の売買で資金を調達する |

| 補助金や助成金の申請 | 条件に合う補助金や助成金を申請する |

ファクタリングとは、売掛債権を売買する方法です。

中小企業庁でも、企業が不動産担保に依存せず資金を調達できるよう、売掛債権を担保とした融資制度を整えています。

経済産業省中小企業庁では、中小企業者が不動産担保に過度に依存せずに資金調達ができるよう、売掛債権担保融資保証制度を創設し、普及を進めています。売掛債権担保融資保証制度は、売掛債権を担保とした中小企業者の借入について信用保証協会が保証を行うものです。

出典:売掛債権の利用促進について│中小企業庁

AGビジネスサポートでも、「売掛債権ファクタリング」を取り扱っています。

必要に応じて活用しましょう。

助成金や補助金を役立てる

条件に合うなら、補助金や助成金を申請しましょう。

利用できる主な補助金や助成金の例は、以下の通りです。

| 補助金、助成金 | 対象者 | 内容 |

|---|---|---|

| IT導入補助金 | ・中小企業 ・小規模事業者 |

ITツール導入に活用できる補助金 |

| 小規模事業者持続化補助金 | 小規模事業者 | 働き方改革、被用者保険の適用拡大、賃金引き上げ、インボイス導入に対応するための補助金 |

| 両立支援等助成金 | 仕事と家庭の両立支援に取り組む事業主 | 子育てや介護と仕事を両立しやすくする環境整備に活用できる助成金 |

| キャリアアップ助成金 | 指定なし | 非正規雇用の労働者のキャリアアップを促進するための助成金 |

IT導入補助金とは、中小企業や小規模事業者がITツールを導入する際に利用できる補助金です。

小規模事業者持続化補助金は制度変更に対応する目的の補助金で、商工会の管轄地域で事業を営む小規模事業者に対して支給されます。

両立支援等助成金は、子育てや介護と仕事を両立できる環境づくりに取り組む事業主が申請可能です。

キャリアアップ助成金は、非正規雇用の労働者が企業内でキャリアアップできるよう、正社員化や処遇改善に取り組んだ事業者が受け取れます。

申請できる補助金や助成金も活用しましょう。